袋井で公正中立なファイナンシャルプランナーに相談するなら、資産運用、相続対策、住宅ローン、生命保険、ライフプラン(キャッシュフロー表)の作成など、家計相談の総合窓口として一貫したサービスをご提供するふくろいFP-SERVICEへ。

分散投資と長期運用

★物価上昇が続き、長期金利も上昇した2025年の日経平均株価は、年間としては+26.2%となり、年末株価としては50,000円台の史上最高値を更新しました。

2025年の日経平均株価は、4月にトランプ大統領の追加関税政策発表により年初から下降していた株価は一気に下落し、31,136円と1日で-8%、年初からは-21%の値下がりとなりました。

しかし、その後各国の関税交渉が進展、日本とも7月に交渉が妥結したことで株価は上昇。

秋以降はアメリカのFRBが利下げし、またAI半導体株の上昇や高市政権の誕生により、円安が進むと同時に積極財政への期待から株価はぐっと上昇し、10月末には史上最高値の52,411円を付けました。

★アメリカのニューヨーク・ダウは年初からAI半導体、IT株がけん引し株価は上昇しましたが4月に追加関税政策を発表したことで10%の下落。

しかし、各国との交渉妥結、AI半導体、IT株が好業績を発表し、9月からはFRBの利下げが連続し、株価は12月には史上最高値の48,000$台へ到達し、年間騰落率は+13.0%となりました。

また、ドル円の為替レートは年間で0.6%の円高となりました。

こうした年に、伝統的な運用方法として、値動きが異なる4つの資産に分散して運用した場合、投資結果はどうなっていたのでしょうか。

試算してみました。

2025年1年間の各資産の騰落率は次の通りです。

・日本株式・・ +25.5%(TOPIX 配当込み)

・日本債券・・・ - 6.0%(NOMURA-BPI総合指数)

・先進国株式・・・+20.4%(MSCI コクサイ・インデックス、円)

・先進国債券・・・+ 8.5%(シテイグループ 世界国債インデックス 除く日本、円、配当込み)

これを4等分して1年間運用した場合、+12.1%。

★日本の債券市場は日銀が2024年3月にマイナス金利の解除と長期金利の誘導目標の撤廃”を発表し、日銀の国債買い入れ減少観測から長期金利は上昇開始。

2025年は日銀の利上げ、高市政権の国債増発による財政悪化懸念により長期金利の上昇は続き、12月には26年ぶりぶりに2%の大台に。

金利が上がったため、債券価格は下落し、年間としてはマイナス収益率となりました。

※日本国債10年もの利回り 1月末1.24%⇒12月末2.06% +0.82%

★先進国株式指数は、日本を除く主に先進国の株式市場の時価総額加重平均値ですが、アメリカの割合が7割以上あるため、アメリカの株価の上昇により大きくプラス。(円ベースのため為替レートの動きも影響)

★先進国債券の指数は、日本を除く主に先進国の債券価格の平均値ですが、アメリカの割合が5割近く配分されているため、アメリカの金利動向に影響を受けます。

2025年は夏以降アメリカの雇用状況が鈍化し、FRBは9月~12月に政策金利の利下げに動き、アメリカの長期金利は年間を通じて下落基調となりました。

(債券価格:金利が上がると価格は下がります、また円ベースのため為替レートも影響)

※アメリカ国債10年もの利回り 1月末4.54%⇒12月末4.13% -0.41%

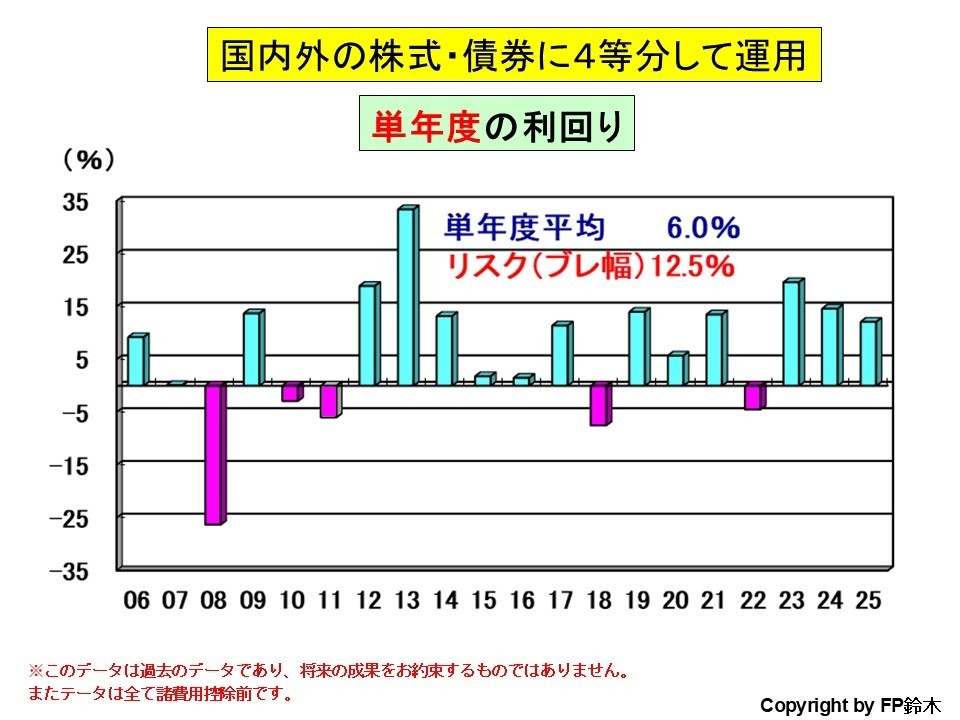

◆2006年~2025年までの20年間で、各運用資産を4等分した場合の、単年度の運用では、収益率がマイナスになったのは5回あります。

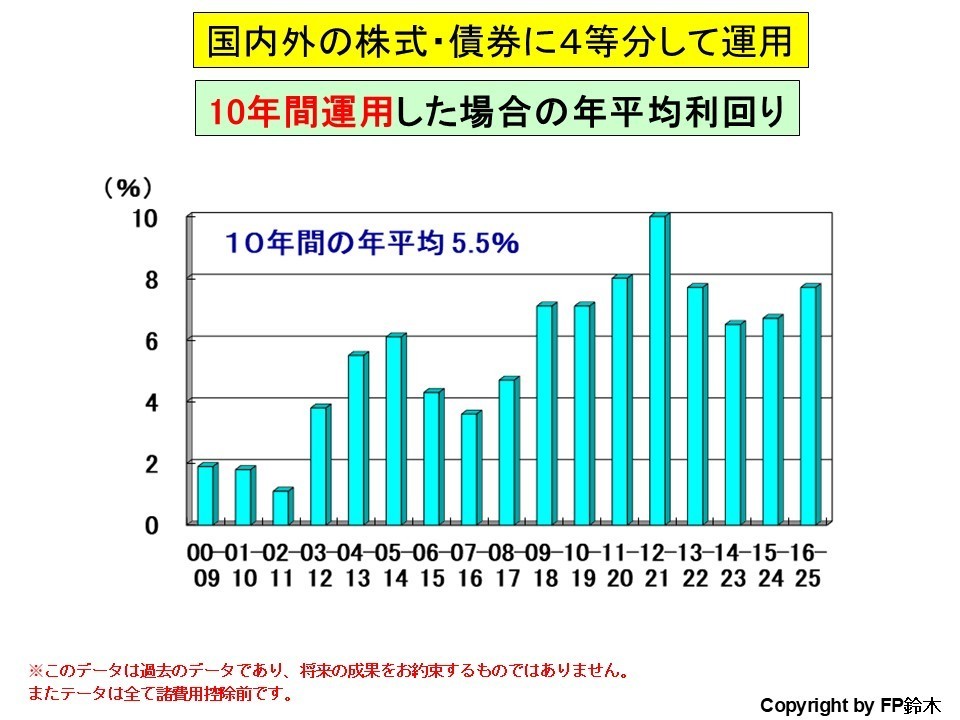

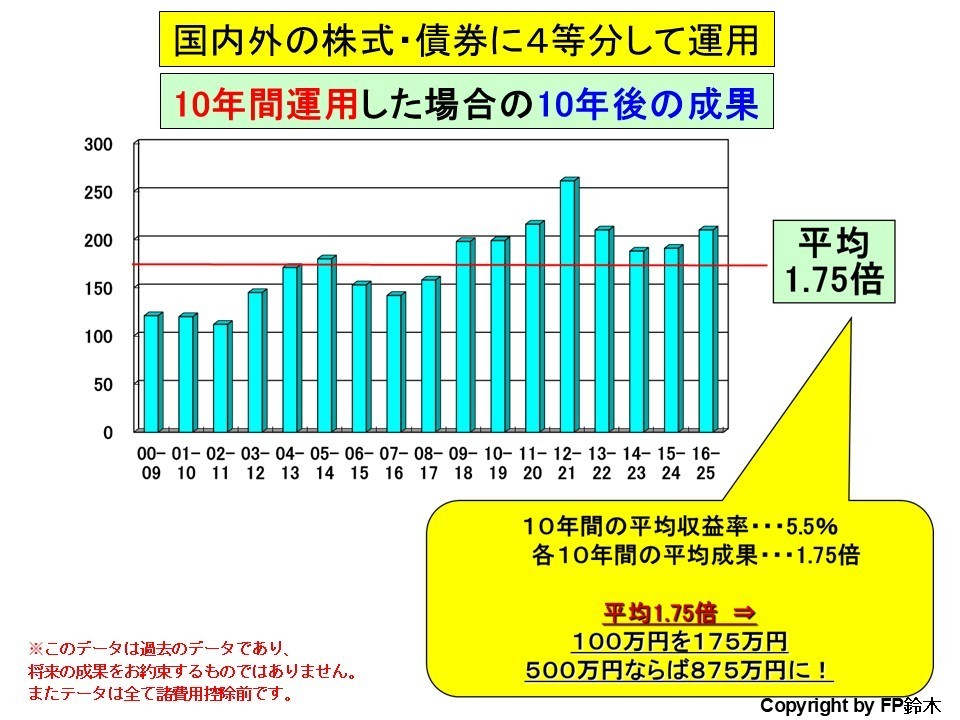

しかし、この4等分運用を10年間続けていたらどうであったのか、試算してみると、

2001年~2025年では、いずれの10年を見てもマイナスになった10年間はありませんでした。

※10年間・・・2000~2009、2001~2010、・・・

10年間の累積収益率を1年間の平均で換算した収益率

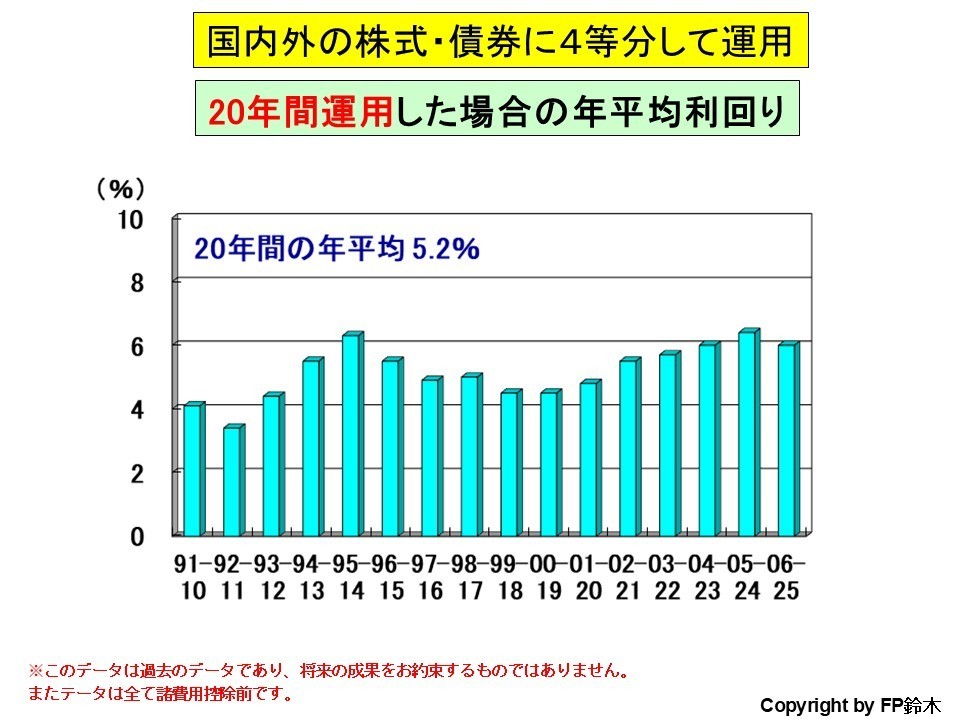

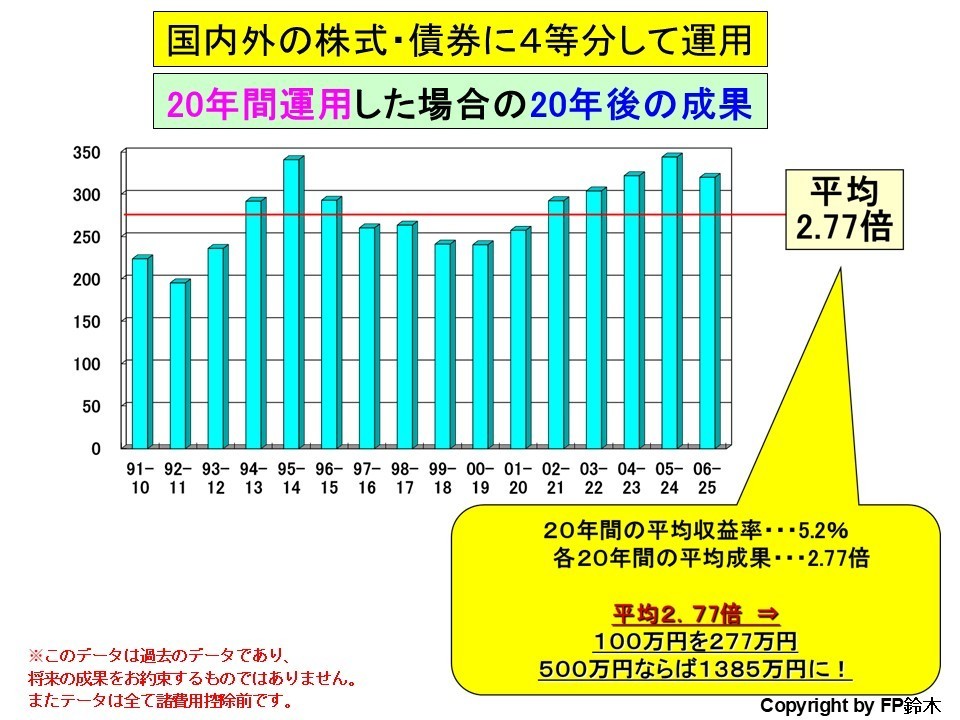

また、20年間の投資期間の試算では

1991年~2025年では、いずれの20年を見ても10年間と同様にマイナスになった20年間はありませんでした。

※20年間・・・1991~2010、1992~2011、・・・

20年間の累積収益率を1年間の平均で換算した収益率

★10年間投資のグラフを見ると、10年間の投資期間で2008年のリーマンショックが含まれているか否かによって、年平均収益率に大きな差があります。

・10年間投資

最小・・・2001年~2010年 1.8%、最大・・・2012年~2021年 10.1% 差 8.3ポイント

★一方の20年間投資では、2008年のリーマンショックは全ての投資回で含まれていて、年平均収益率に大きな差はありません。

・20年間投資

最小・・・1992年~2011年 3.4%、最大・・・2005年~2024年 6.4% 差 3.1ポイント

10年程度の”長期分散投資”をしていれば、2008年のリーマン・ショックのような大暴落の年があっても、「元本割れ」をせずに済んでます。

※4等分で10年程度の運用をすれば、いつ投資を初めても、10年後にはプラスで終わっている、という意味です。

10年間の運用をした結果、開始した年によって異なりますが、1.12倍~2.61倍の成果が出ています。平均すれば1.75倍。

20年間であれば1.95倍~3.43倍の成果で、平均2.77倍となりました。

短期的な結果が求められるプロと違って、私たち個人は時間が味方してくれます。

時間を味方につけた長期分散投資は、景気の波を乗り越えることができます。

(と信じています)

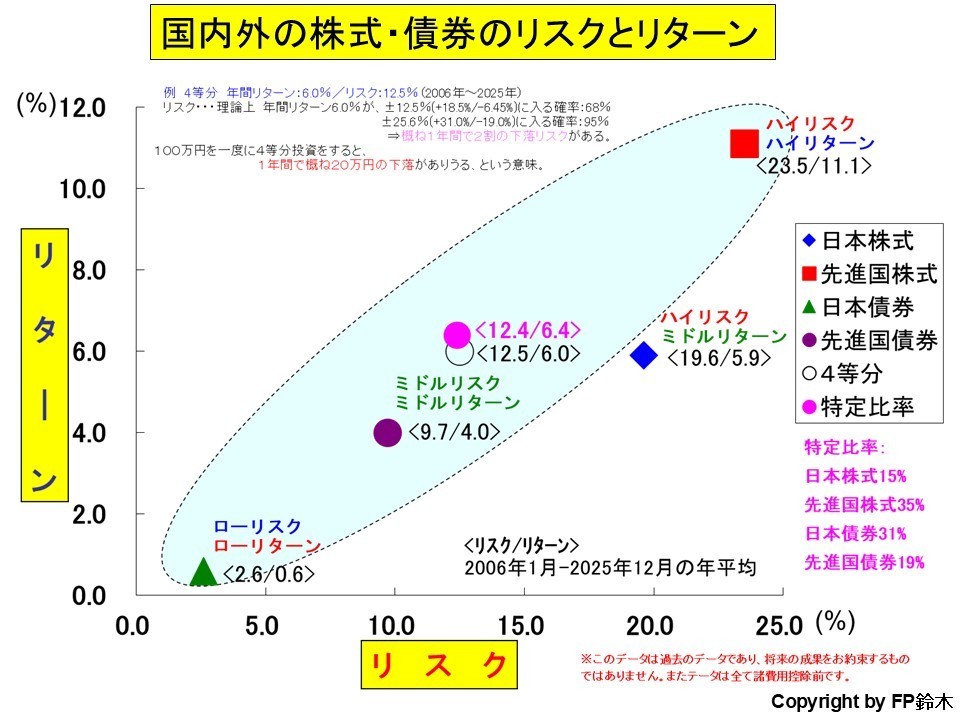

◆しかし、リターンだけに目を奪われていてはだめで、リスクも見る必要があります。

※投資の世界ではリスクとは、平均に対し上振れしたり、下振れしたりする”ブレ”の事を指していて、「危険」と言う意味ではありません。

リスク・・・例えば20%のリスクであれば、1年間に約7割の確率で20%上昇したり、20%下落したりする可能性があることを示します。

約7割の確率で、100万円が80万円になったり、120万円になったりする可能性があるということです。

下のグラフは、過去20年間の4資産の年平均リターンと、これに対応するリスクをグラフ化したものです。

日本株は「ハイリスク」・ミドルリターンとなっています。

”失われた30年”という言葉がありますが、まさにその通りです。

投資は、こうしたリスクを理解して運用するのがとても大切です。

下落しても許容できる範囲での運用が重要。

全ては自己責任です。

《注》上記データは過去のデータであり、将来の成果をお約束するものではありません。

またテータは全て諸費用控除前です。

お問合せはこちら

ホームページをご覧いただきまして、誠にありがとうございます。

当事務所では、各種ご相談・お問合せを承っております。

どうぞお気軽にお問合せください。

お気軽にお問合せください

お問合せはこちら

お電話でのお問合せ

0538-49-2134

営業時間:9:00〜21:00

(定休日:不定休)

当事務所では、各種ご相談・お問合せを承っております。

どうぞお気軽にお問合せください。

代表 鈴木 聡

(略歴)

1960年生まれ

・FP資格を2000年に取得

・2007年に事務所設立

・お客様の気持ちに寄り添って、人生の夢の実現や家計の課題のアドバイスをしております。